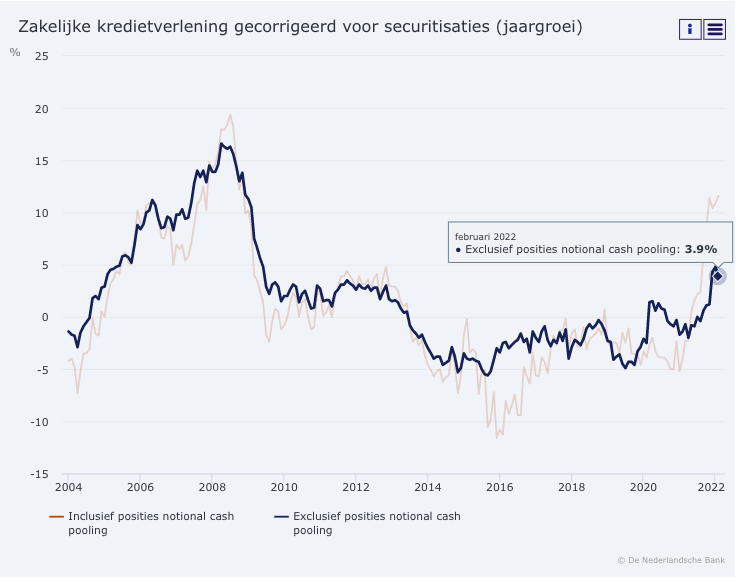

Na de kredietcrisis en eurocrisis begon de Nederlandse economie vanaf 2014 weer flink te groeien, maar de bancaire kredietverlening ging alleen maar verder omlaag. Sinds Corona nemen de schulden echter weer toe. De zakelijke kredietverlening groeit weer.

Zakelijke kredietverlening 2022

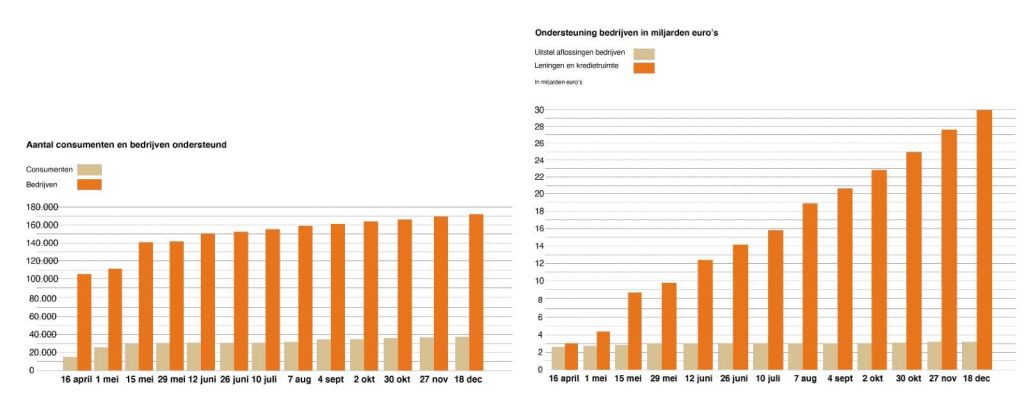

Afgaande op de laatste cijfers van de Nederlandse Vereniging van Banken is er sinds de eerste lockdown voor zo’n 33 miljard aan nieuwe kredietruimte en bancaire leningen verstrekt. Ook is er door de banken voor enkele miljarden aan betalingsuitstel verleend.

Het totaal aantal klanten (bedrijven) dat geholpen is bijna 172.000. Het aantal consumenten dat is geholpen met een betaalpauze is 37.000.

De laatste Corona Monitor van dit jaar laat zien dat banken het afgelopen jaar alles hebben gedaan wat mogelijk is om bedrijven en consumenten te ondersteunen met extra financiering. Dit is deels ingegeven door de overheid.

Belastinguitstel leningen overheid

Daarboven op komen nog de nieuwe leningen van de overheid. Aan het begin van het huidige kwartaal had de belastingdienst volgens het Centraal Bureau voor de Statistiek voor ruim €9 miljard aan belastinguitstel verleend. Die moeten vanaf de zomer 2021 weer worden terugbetaald.

Bedrijfsschulden odernemers zullen oplopen

Voor veel bedrijven zal de schuldenlast flink oplopen. Hoe schadelijk dit zal zijn heeft te maken met hoe snel er sanering plaatsvindt. Volgens een rapport van een viertal Duitse en Amerikaanse economen, die cijfers verzamelde over bedrijfsschulden in zeventien landen sinds de negentiende eeuw, blijkt dat een zakelijk krediet boom-and-bust de economie geen langdurige schade toebrengt. De schade zou minder zijn dan bij een schuldencrisis van banken en huishoudens.

Ondernemers geven voorkeur aan kleine kredietverstrekkers

Als eenmaal blijkt dat een onderneming een financiële injectie nodig heeft, kun je op zoek gaan naar de ideale partij hiervoor. Wat voor een organisatie dit is, verschilt per persoon. Jonge ondernemers kiezen met 65 procent liever voor een kleine kredietverstrekker, maar respondenten tussen de 55 en 65 geven de voorkeur aan een grote bank. De exacte verdeling tussen de verschillende leeftijdscategorieën vind je in de visual. Dit blijkt uit een onderzoek van online kredietverstrekker Caple.

Zelf een kredietbehoefte?

| Verstrekker | Krediet | Rente* vanaf | Looptijd | |

| €5.000 - €250.000 | 0,7% per maand | 3 tot 24 maanden | Bekijk | |

| €1.000 - €200.000 | Vaste kosten | 6 tot 18 maanden | Bekijk | |

| €20.000 - €500.000 | 4,5% | 3 tot 60 maanden | Bekijk | |

| €3.000 - €1.000.000 | 1% per maand | 3 tot 24 maanden | Bekijk |

| €3.000 - €250.000 | 6% | 3 tot 6 maanden | Bekijk |

* Bovengenoemde rentes geven het spectrum aan en zijn op jaarbasis, tenzij anders vermeld.

Bron: FD.nl, CBS.nl, NVB.nl, Caple.eu, bewerking: Zakelijkkredietvergelijken.nl